- O nás»

-

- Učebnica mzdovej kalkulačky

- O mzdovej kalkulačke

- Zmeny v roku 2025

- Zmeny v roku 2024

- O koľko stúpne čistý príjem, ak stúpne hrubá mzda o 1 €?

- Nevýhody práce na čierno

- Exekučná kalkulačka

- Študovať sa oplatí

- Často kladené otázky

- Minimálna mzda

-

- 30 grafov o starnutí pacientov, lekárov a sestier

- Zubári

- Sestry

- Farmácia

- Reforma dôchodkového systému

- Dôchodková kalkulačka

- Lekári

- Strieborná ekonomika

-

-

- Nová metodika miery nezamestnanosti

- Regionálne rozdiely vo V4

- Regionálne rozdiely v DHN

- Regionálne rozdiely v nezamestnanosti

- Vývoj NRO12

- Podrobné štatistiky NRO

- Štatistiky najmenej rozvinutých okresov

- Regionálne rozdiely v štruktúre nezamestnaných

-

- Priemerná mzda

- Dávky v hmotnej núdzi

- Výška stravného

- Číselník okresov Slovenska

- Inflácia

- Životné minimum

- Nezamestnanosť Česka a Slovenska

- Číselník NACE

-

- Porovnanie dôb dožitia

- Rodové rozdiely

- Nezamestnanosť mladých a NEET

- Minimálna mzda v EÚ

- Porovnanie nezamestnanosti vekových skupín

- Podiel miezd na HDP

- Dlhodobá nezamestnanosť

- Miera nezamestnanosti

- Percento zamestnancov zväčša pracujúcich v noci

- Miera zamestnanosti

- Nezamestnaní mladí, ktorí sa nevzdelávajú

-

- Bratislava a jej spádové okresy

- Kopanice

- Podunajsko

- dolné Považie

- stredné Považie

- horná Nitra

- Dolná Nitra

- Banské mestá

- Kysuce a Orava

- Horné Považie - Liptov

- Spišské mestá

- Horehronie

- Juhoslovenská kotlina

- Košická kotlina - Torysa

- Horný Zemplín

- Dolný Zemplín

- Regióny EÚ

- Kraje Slovenska

- Nezamestnanosť v regiónoch

- Dataset okresných údajov

-

-

- Projekty a aktivity

- Zvýšenie mzdy

-

- Požiadavky na inkluzívne zamestnávanie

- Integračná suma

- Konferencia: Ako dostať na trh práce dlhodobo nezamestnaných

- Zdroje financovania

- Publikácia inkluzívne zamestnávanie

- Kontrolné mechanizmy

- Správy

- Inkluzívni zamestnanci

- Inkluzívne verejné obstarávanie

- Úspory

- Otázky a odpovede

- Komunitné služby

-

- Garančné poistenie

- Ochrana zdravia

- Minimálne mzdové nároky

- Pracovná cesta

- Sporenie na dôchodok

- Príplatky za sobotu, nedeľu alebo noc

- Sociálne benefity

- Odmeňovanie

- Výplata mzdy

- Nároky plynúce zo skončenia pracovného pomeru

- Zodpovednosť za škodu

- Pracovný čas a prestávky v práci

- Dovolenka

- Zákon o službách zamestnanosti

- Projekt SKRS

-

- Sabatikal

- Štatistiky poberateľov dávok

- Úloha sociálneho pracovníka

- Administratívna nenáročnosť

- Riešenie špecifických prípadov

- Zrušenie priestupkovej imunity

- Krátka reakčná doba

- Úvery iba cez účet

- Maximálna ročná percentná miera nákladov

- Osobný bankrot

- Poradenstvo s oddlžovaním

- Obmedzenie dlhodobých a väčších záväzkov

- Zodpovedné narábanie s majetkom

- Jednoduchšie verejné povinnosti

- Bankový účet pre každého

- Osobitný príjemca ako štandard

- Oplatí sa študovať

- Rovnosť príjmov pred zákonom

- Motivačné poistenie v nezamestnanosti

- Pracovať sa oplatí

- Služba namiesto peňazí

- Poberatelia dávok k zamestnaným

- Inkaso

- Zdravotne postihnutí

-

- Vzdelávanie nezamestnaných

- Nezamestnaní mladí, ktorí sa nezvdelávajú

- Návrh financovania školstva

- Riešenia nezamestnanosti absolventov

- Knižnica

-

- Všetky správy

- Aká vysoká by mala byť vaša mzda, aby dobehla infláciu?

- Mzdová kalkulačka je doplnená o daň z finančných transakcií

- Inklúzia Rómov v rámci zelenej ekonomiky na Slovensku

- Návrhy legislatívnych zmien na sfunkčnenie sociálnych aspektov verejného obstarávania

- Mzdová kalkulačka je doplnená o zohľadňovanie exekúcií

- Podpora mobility zo strany zamestnávateľov

- Tlačová konferencia k problematike inkasa

- Aktivačné práce

- Kontakt

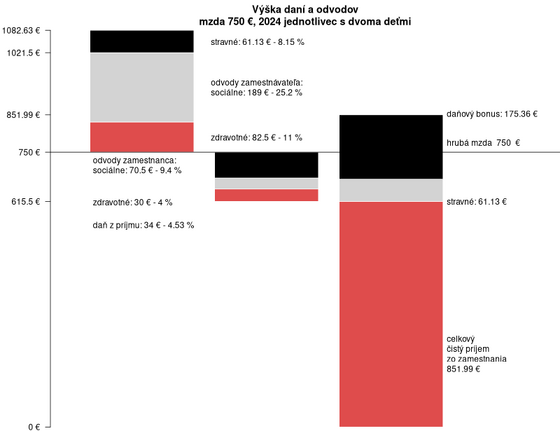

Daňový bonus

Daňový bonus, ako súčasť daňového systému, je príspevok pracujúcemu rodičovi (príp. manželovi rodiča), ktorý má nezaopatrené/vyživované dieťa do 18 rokov.

Zamestnanec väčšinou zamestnávateľa požiada o mesačné vyplácanie daňového bonusu, nemusí to však urobiť. Daňový bonus môže poberať len človek, ktorý má viac ako 90 % svojich zdaniteľných príjmov zo Slovenska.

Počas čerpania PN alebo ošetrovného je pracovný príjem nižší. Ak bolo dieťa celý mesiac choré a rodič naň čerpal dávku pre ošetrovanie člena rodiny (OČR), pracovný príjem rodiča je 0 €, teda nedostane daňový bonus. Ak mu neskôr stúpne príjem, daňový bonus sa zvýši, za obdobie PN/OČR sa však nedoplatí. Preto odporúčame, aby si daňový bonus uplatňoval ten z rodičov, ktorý nečerpá OČR.

Samozrejme, daňový bonus môže v jednom čase poberať iba jeden z rodičov.

Nezaopatrené dieťa

Nezaopatrené/vyživované dieťa je napríklad:

- dieťa do 6 rokov,

- dieťa v škôlke, na základnej škole, strednej škole, vysokej škole,

- dieťa na strednej škole, aj keď brigáduje a zarába.

Nezaopatrené dieťa nie je:

- dieťa poberajúce invalidný alebo sociálny dôchodok,

- dieťa, ktoré neštuduje na škole, aj keď ešte nemá 18 rokov,

- dieťa, ktoré študuje externe.

Výška daňového bonusu

Daňový bonus je maximálne vo výške:

- 50 € pre dieťa nad 15 rokov a do 18 rokov (posledný krát za mesiac, keď dieťa malo osemnáste narodeniny),

- 100 € pre dieťa do 15 rokov.

Od júla 2022 výška daňového bonusu závisí aj od výšky pracovného príjmu rodiča, pred júnom 2022 bol iný zákon. Napr. pri dvoch deťoch môže byť vo výške maximálne 36 % základu dane (v roku 2024 do 27 %). Základ dane je hrubá mzda znížená o zdravotné a sociálne odvody. Ak je príjem každého z rodičov taký, že nedosiahnu limit na maximálny daňový bonus, môže sa ich príjem posudzovať spoločne.

| Počet vyživovaných detí | Percentuálny limit základu dane (čiastkového základu dane) |

|---|---|

| 1 | 29 % |

| 2 | 36 % |

| 3 | 43 % |

| 4 | 50 % |

| 5 | 57 % |

| 6 a viac | 64 % |

Od januára 2025 je výška daňového bonusu krátená pre rodičov, ktorých príjem je vyšší ako 1,5 násobok priemernej mzdy, teda nad 2 286 €.

Do júna 2022 bola podmienkou poberania daňového bonusu výška daňového príjmu aspoň vo výške polovice minimálnej mzdy.

Daňový bonus je formou daňového výdavku. Na rozdiel od daňových príjmov, kde je prijímateľom peňazí štátny rozpočet, pri daňovom bonuse je prijímateľom peňazí osoba, platiteľ daní, aj keď administruje daňový úrad. Kategória daňového výdavku bola vytvorená z dôvodu možnosti porovnania daňovo-odvodovo-dávkových systémov jednotlivých krajín. Z pohľadu jednotlivca i verejného rozpočtu je irelevantné, či je bonus technicky súčasťou daní, alebo ho poskytuje úrad práce alebo Sociálna poisťovňa.

Výšku daňového bonusu ilustruje nasledujúci graf. Keďže jeho konkrétna výška závisí od počtu detí aj príjmu rodičov, dá sa vypočítať v mzdovej kalkulačke.

Keďže daňový bonus má byť príjmom detí, nepodlieha exekúcii. Taktiež, od septembra 2025, nevplýva na výpočet pomoci v hmotnej núdzi.

Citovať ako: PÁLENÍK, M.: Dávkový, daňový a odvodový systém na Slovensku, kapitola 2.1, Inštitút zamestnanosti, Univerzita Komenského v Bratislave, 2023, ISBN: 978-80-223-5755-5, doi:10.5281/zenodo.10403110, strana 27.

Dávkový, daňový a odvodový systém na Slovensku

Chcete spoznať mzdovú kalkulačku do hĺbky? Zistiť ako sa hrubá mzda preráta do čistej? Prinášame učebnicu, ktorá vám ukáže podrobnosti dávkového, daňového a odvodového systém na Slovensku a možnosti mzdovej kalkulačky.. . .

O mzdovej kalkulačke

Mzdová kalkulačka na výpočet čistého príjmu domácnosti, ak sa jeden z jej členov zamestná. Na rozdiel od iných dostupných mzdových kalkulačiek ráta aj s dávkami v hmotnej núdzi. Je určená pre ľudí blízko minimálnej mzdy, ktorí predtým boli nezamestnaní či na dávkach v hmotnej núdzi.. . .

Zdieľaj

Zdieľaj Facebook

Facebook Twitter

Twitter Správy

Správy